В предыдущих статьях мы обсуждали влияние ценовой эластичности на увеличение объема продаж и доходность аптечной сети. В первой статье мы рассмотрели этот феномен без учёта маркетинговых выплат от фармпроизводителей, отметили основные ошибки и ограничения применения коэффициента эластичности в аптечном бизнесе. Во второй статье была показана ситуация, когда фармпроизводитель компенсирует аптечной сети потери в наценке в рамках программы «Стоп цена».

Общими выводами этих статей явились следующие утверждения:

- Сквозной расчёт эластичности для ЛП (без учёта товарных категорий) приведет к неверным данным.

- На аптечном рынке ограничены способы применения классических ценовых акций, используемых продуктовым ритейлом, ввиду экономических особенностей ЛП как товара.

- Проведение акции «Стоп цена» даже с полной компенсацией не гарантирует увеличения прибыльности товарной категории и привлечения новых клиентов. При классическом подходе эффективно акция работает на ограниченном перечне препаратов2.

- В большинстве случаев проведение акции «Стоп цена» без эффективного оповещения покупателей лишено экономического смысла.

Однако акция «Стоп цена» – это только частный случай использования ценовой эластичности для ограниченного перечня препаратов и компенсации потерь/затрат за счёт бэк-маржи. В этой статье мы обсудим применение маркетинговых выплат от фармпроизводителей для ценовой конкуренции и последствия такого решения.

Бэк-маржа как инструмент конкуренции

У аптечной сети можно выделить два основных источника дохода:

- От основной деятельности: валовый доход (фронт-маржа);

- От взаимодействия с участниками товаропроводящей цепочки: маркетинговые выплаты (бэк-маржа). Их можно разделить на две группы:

- Внереализационные доходы – фиксированные выплаты, независящие от продаж товаров;

- Выплаты в виде процента (шкалы и т.п.) от изменения показателей по продаже товаров.

О том, что в зависимости от соотношения этих источников дохода аптечные сети можно условно разделить на несколько типов, мы говорили в статье «Трудности перевода». Зарабатывание бэк-маржи на аптечном рынке – очевидный тренд. Хотя руководство сетей стремится увеличивать оба источника дохода. Однако, как будет показано ниже, одновременное увеличение фронт- и бэк-маржи — труднореализуемая задача (табл. 1, 2, 3).

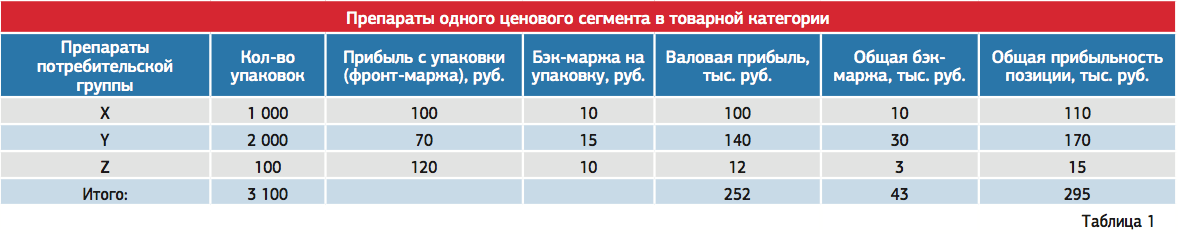

В табл. 1 представлены продажи препаратов в одном ценовом сегменте товарной категории. Если посмотреть на таблицу «не задумываясь», то получается, что в этой категории следует сосредоточить усилия на препарате Y и увеличивать его долю. Действительно, препарат обладает большей долей в упаковках, большей долей в общей прибыли в категории, кроме того, у него самая большая бэк-маржа. Получается, что, сосредоточив усилия на этой позиции, аптечная сеть достигает увеличения как валовой прибыли, так и маркетинговых выплат.

К сожалению, такой неаналитический подход часто становится причиной неправильных расчётов.

Таблица 1. Препараты одного ценового сегмента в товарной категории.

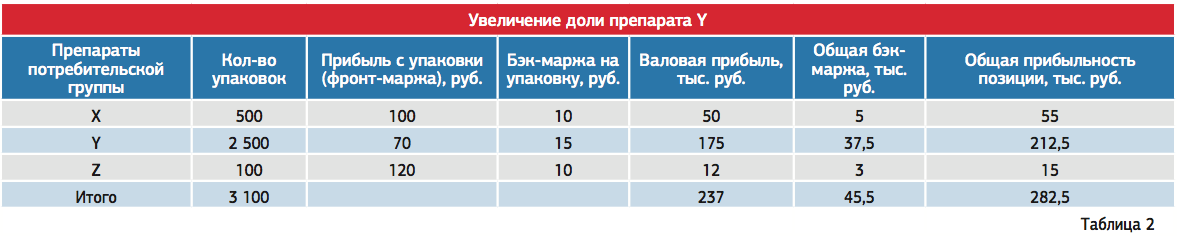

В таблице 2 была увеличена доля препарата Y на 500 упаковок за счёт препарата X. Это повлекло за собой снижение общей прибыльности категории. При этом исходно бэк-маржа составляла в категории 14,5% (43 тыс. руб. из 295 тыс. руб.), а в табл. 2 доля бэк-маржи – уже 16% (45,5 тыс. руб. из 282,5 тыс. руб.).

Таблица 2. Увеличение доли препарата Y.

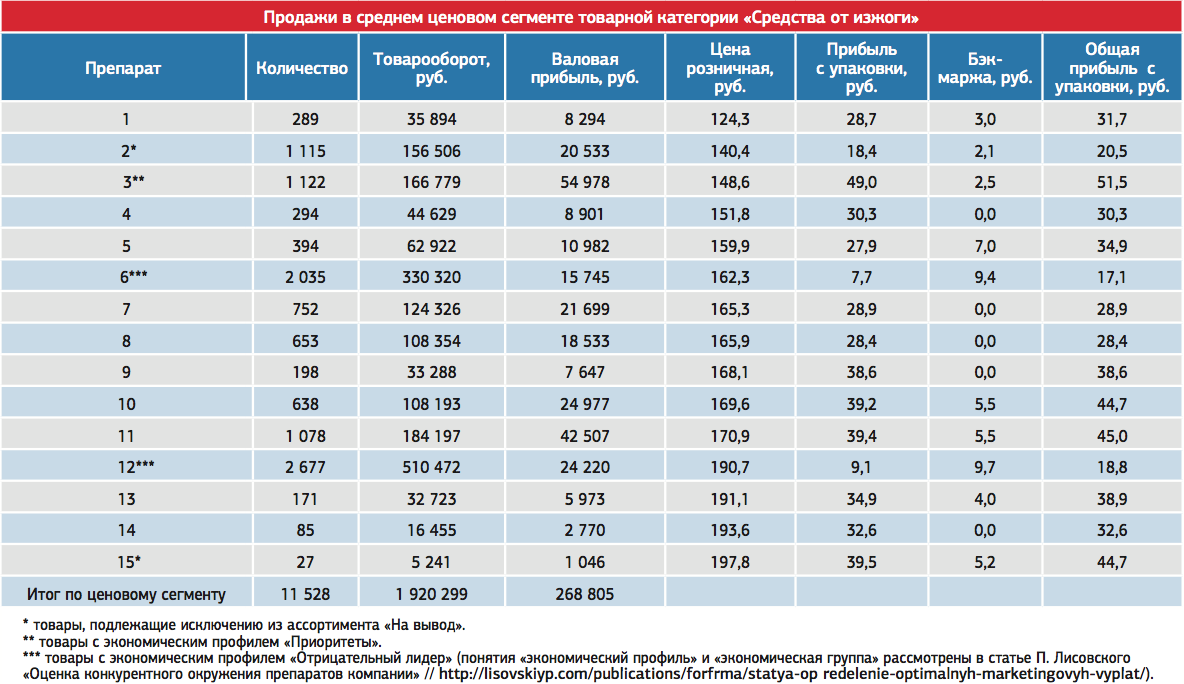

В этой товарной категории одновременное увеличение валовой прибыли и бэк-маржи недостижимо. Возможно, так специально был подобран пример? Нет, ниже представлены реальные цифры продаж в одном ценовом сегменте в товарной категории «Средства от изжоги» (названия препаратов сознательно скрыты) крупной аптечной сети.

Таблица 3. Продажи в среднем ценовом сегменте товарной категории «Средства от изжоги».

* товары с экономическим профилем «Отрицательный лидер»[1]; ** товары, подлежащие исключению из ассортимента «На вывод»; *** товары с экономическим профилем «Приоритеты».

Экономические показатели ценового сегмента товарной категории:

- Количество проданных упаковок: 11 528 шт.;

- Валовая прибыль по сегменту: 268 805 руб.;

- Бэк-маржа при условии выполнения плана: 64 221 руб.;

- Доля бэк-маржи в общем доходе – 19,2%;

- Средняя прибыльность упаковки без учета бэк-маржи: 23,31 руб.;

- Средняя прибыльность упаковки с учетом бэк-маржи и с учетом выполнения всех планов(!): 28,9 руб.

Самая большая бэк-маржа на упаковку у препаратов 6 и 12 (9,4 и 9,7 руб. соответственно), при этом суммарная прибыль на упаковку у них наименьшая (17,1 и 18,8 руб. соответственно). Если доля продаж препаратов 6 и 12 будет расти, то общая прибыль категории будет снижаться примерно на 11,8 руб. с каждой проданной упаковкой (28,9 руб. – 17,1 руб.=11,8 руб.). Однако доля бэк-маржи в общем доходе будет увеличиваться, правда, за счет снижения общей доходности. По сути препараты 6 и 12 обладают отрицательной прибыльностью и являются «отрицательными лидерами».

В то же время, если увеличить долю препарата 3 (профиль «Приоритет) с доходностью 51,5 руб., то общая прибыль категории будет увеличиваться примерно на 22,6 руб. (51,5 руб.- 28,9 руб. = 22,6 руб.), однако доля бэк-маржи в общем доходе будет снижаться как за счет увеличения общей доходности, так и за счет того, что выплаты по препарату 3 ниже средних.

Одновременное увеличение валовой прибыли и бэк-маржи в товарной категории возможно только при росте доли товара, обладающего наибольшей фронт- и бэк-маржой в ценовом сегменте. Наличие такого товара – исключительный случай. Хотя бы потому, что за «хорошие» с точки зрения экономики товары производители стараются не платить (хотя некоторые платят). Во всех остальных случаях возможно увеличение доли только одного из показателей.

Связь маркетинговых выплат и ценовой эластичности

Как увеличение маркетинговых выплат связано с ценовой эластичностью на аптечном рынке? Практически прямолинейно! Маркетинговые бюджеты, как правило, формируют под запланированный прирост. Выполнить его можно одним их трех путей:

- Обеспечить прирост с помощью органического роста. Однако производители стараются этот фактор учесть при расчете плана.

- Выполнить план за счёт других препаратов в рамках товарной категории. Однако это сделать невозможно, если заключен контракт с большим количеством производителей.

- Увеличить продажи за счет привлечения дополнительных покупателей из других аптек[2].

Для привлечения покупателей из других аптек пользуются, как правило, простейшим способом – низкой ценой. При этом во многих регионах в ход уже идет отрицательная наценка, а затраты пытаются компенсировать за счет бэк-маржи.

Фронт- и бэк-маржа не равноценны

Роковой ошибкой является равнозначный/равноценный учет валовой прибыли и выплат от производителей. Существует даже специальный показатель «Приведенная маржа», учитывающий операционную маржу и маркетинговый бюджет производителя.

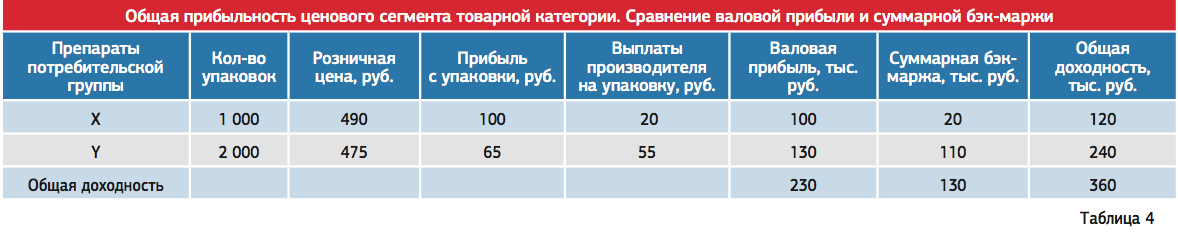

На простом примере продемонстрируем опасность равноценной оценки фронт- и бэк-маржи (табл. 4).

Таблица 4. Общая прибыльность ценового сегмента товарной категории. Сравнение валовой прибыли и суммарной бэк-маржи.

Суммарная прибыль с упаковки у каждого препарата равна 120 рублям. Однако доля бэк-маржи у препарата X – 16,7%, а у препарата Y – 45,8%. Значит ли это, что в расчетах эти позиции будут обладать одинаковым рейтингом в программном обеспечении? Да! Для машины эти цифры равны. А на каком препарате следует сконцентрировать усилия? Наверное, на Y, ведь в случае невыполнения плана продаж по этому товару доходность позиции сразу снижается на 45,8%, а для препарата X – только на 16,7%.

И большинство сетей продолжают увеличивать долю препарата Y, забывая, что фронт-маржа не равнозначна бэк-марже. Доход от покупателей важнее выплат производителя по следующим причинам:

- Доход от покупателя (фронт-маржу) аптека получает в любом случае, а для получения маркетинговых выплат нужно выполнить план продаж.

- Наценку аптека получает сразу, как только был продан товар, а маркетинговые выплаты осуществляются раз в квартал или полгода (как договоритесь).

Аптека берет товар от дистрибьютора под отсрочку платежа и, предположим, продает препарат X: 100 рублей валовой прибыли она сразу же может использовать (отсрочка платежа еще идет), а 20 рублей получит в случае выполнения плана в следующем месяце. Если же будет продан препарат Y, то аптечная сеть сразу может использовать только 65 рублей. Даже не буду говорить о том, что многие производители позволяют себе задерживать выплаты на несколько недель, не понимая, насколько это опасно для аптечных сетей.

Дальше простая арифметика. Отсрочка платежа у дистрибьютора 30 дней, выплаты от производителей через 90 дней. Даже формул не нужно. Всё очевидно. Если понимать эту математику, то заявления руководителей некоторых средних аптечных сетей и участников ассоциаций о том, что они скоро будут жить с нулевой наценкой и зарабатывать только на маркетинговых выплатах, выглядят наивно. Жить они будут, но недолго. До первого кассового разрыва.

- Разные налоги в общей системе налогообложения (ОСН).

НДС на лекарственны средства – 10%, на услуги – 18%. Таким образом, в нашем примере бэк-маржа на препарат Y должна быть снижена по следующей формуле:

где

Bm’ – расчетные маркетинговые выплаты на упаковку;

Kотс., Криск, Кналог – понижающие расчетные коэффициенты, учитывающие разницу в отсрочке, риска невыполнения контракта, разницу в налоговых выплатах (для сетей на ОСН) соответственно.

Для аптечных сетей на УСН показатель расчётных маркетинговых выплат на упаковку (Bm’) обычно на 15-20% ниже исходного значения. То есть в нашем примере правильным будет считать выплаты на препарат Y не 55 руб., а 40-43 руб.

Кстати, никто не учитывает риска невыплат при выполнении плана, т.е. когда производитель по разным причинам отказывается платить аптечным сетям. Это пока редкое явление, но часть средних сетей уже столкнулась с такой проблемой.

Сложности при работе с бэк-маржой

- Выполнить план, обеспечить прирост.

В случае невыполнения плана маркетинговые выплаты будет либо уменьшены, либо отменены производителем. Очевидно, что чем больше аптечная сеть концентрируется на бэк-марже, чем значимее запланированные выплаты, тем труднее с каждым периодом выполнять план. В итоге сеть попадает в «ловушку прироста», когда отказаться от выполнения плана невозможно, но и выполнить его сил не хватает.

Можно ли разорвать этот порочный круг? Да, это возможно – например, с помощью технологии «Волна». Однако, чтобы её реализовать, у аптечной сети должно быть достаточно контрактов в рамках каждой товарной категории, большая свобода в выборе приоритетных партнёров, а также значимая рыночная власть, чтобы ей позволяли иногда не выполнять план. Этим требованиям соответствует не так много сетей на российском рынке. Опыт нескольких крупных аптечных сетей, которые не выполнили план и с дырами в бюджете были проданы в этом году, свидетельствует о том, что решить задачу не так просто.

- За препараты/товары с хорошими экономическими показателями производители стараются не платить.

- Платят всем, в т. ч. и вашим конкурентам.

Бэк-маржа – это не конкурентное преимущество, т.к. выплаты получают не отдельные игроки, а все активные участники рынка. Различается только структура контрактов в портфеле сети. Поэтому попытка выполнения плана по производителю за счет ценовых акций может привести к патовым ситуациям, если конкурент имеет контракт с этим же производителем и старается его выполнить тем же способом.

- Производитель заключает контракт не на отдельные препараты, а на портфель и/или пакеты.

В рамках пакета, если он составлен грамотно для производителя, помимо прибыльных для сети товаров есть и неприбыльные, что вынуждает аптеки выполнять план не только по ключевым, но и по низкомаржинальным товарам. При этом перекрыть недоработку по низкомаржинальным позициям прибыльными товарами трудно или невозможно. В отдельных случаях маркетинговый контракт может быть даже убыточным для сети, т.е. выгоднее не получать деньги даже за прибыльный товар, но не брать на себя обязательств по продаже «мусорных» позиций. О том, как нивелировать этот эффект и правильно определять рейтинг контрактов не только в категории, но и в ассортименте в целом, будет рассказано в следующих статьях.

- Зависимость от маркетинговых выплат.

Длительная фокусировка на бэк-марже и увеличение её доли в доходах выше 40% приводит к зависимости от маркетинговых выплат. У аптечной сети просто нет возможности не подписывать контракты. Странно, что этим пока слабо пользуются производители.

- Валовый доход и маркетинговые выплаты не равноценны. Равнозначная оценка этих показателей приводит к серьезным финансовым ошибкам.

- Риск отмены маркетинговых выплат.

Предположим, что после выборов примут закон (а точнее, расширят уже действующий), ограничивающий возможность маркетинговых выплат. Для части сетей такой «синдром отмены» закончится банкротством. Искать обходные пути? А может, позаботиться о том, как зарабатывать на покупателе?

Задача этой статьи не в том, чтобы убедить участников рынка отказаться от маркетинговых выплат (хотя на рынке FMCG и даже на аптечном рынке уже есть примеры добровольного (!) отказа от выплат). Главная мысль статьи – проверяйте данные, мыслите логично, проверяйте экономические технологии. Потому что технологии, в т. ч. связанные с ценовой эластичностью и маркетинговыми выплатами, имеют границы использования, в которых они дают максимальный эффект.

В следующей, заключительной статье цикла будут рассмотрены понятия «ступенчатой эластичности» и «обратной эластичности».

[2] Понятие «экономический профиль» и «экономическая группа» рассмотрены в статье П. Лисовского «Оценка конкурентного окружения препаратов компании» // http://lisovskiyp.com/publications/forfrma/statya-op redelenie-optimalnyh-marketingovyh-vyplat/

Дополнительные материалы

Проанализируем текущее состояние вашей аптечной сети, определим потенциал увеличения доходности, найдём причины, мешающие вашим аптекам достигать больших результатов.

Создание грамотной политики ценообразования, обеспечивающей вашей аптечной сети максимальную прибыльность при сохранении конкурентоспособности.

- Проект по построению системы управления и увеличению прибыльности аптечного бизнеса

- Увеличим прибыльность аптечного бизнеса;

- Упростим и систематизируем работу сотрудников сети;

- Повысить лояльность покупателей к аптечной сети.

[tip]Итогом реализации экономических технологий, разработанных нашей Компанией является увеличение валовой прибыли аптечной сети на 15 – 30%[/tip]

Увеличить прибыльность бизнеса || Диагностика || Тренинги || Статьи || Стоимость услуг