Давайте посмотрим, как будут развиваться отношения фармпроизводителей и аптечных сетей в самое ближайшее время.

Вы уже знаете, что готовятся законодательные инициативы, которые могут очень серьезно повлиять на аптечный рынок (а вместе с тем и на весь фармрынок). Вот некоторые из них:

- Отмена ЕНВД;

- Законодательные ограничения:

- уровня маркетинговых выплат;

- отсрочек платежа

- рыночных долей аптечных сетей, и т.д.

- Не говоря уже о внедрении маркировки!

Перечислять можно долго, суть в том, что …

“…мы живём в России и все нам завидуют!”

Никогда еще подписная компания не стартовала при такой степени неопределенности и это при невнятном росте рынка (или даже его отсутствии!).

Очевидно, что условия взаимодействия нужно пересматривать:

- нужно использовать новые способы оплаты;

- По новому составлять пакеты препаратов;

- Классифицировать аптечные сети таким образом, чтобы не тратить деньги впустую.

Вы это слышали миллион раз!…

Но у большинства фармкомпаний ситуация не поменялась, хотя нет… условия не изменились, а ситуация поменялась – продажи упали.

Что будем делать?

В жаркую пору подписной компании 2020 мы выполним все необходимы действия:

- Соберем актуальную информацию

- Подготовим структуру контракта

- Обучим персонал.

Новые актуальные публикации по взаимодействию фармпроизводителей и аптечных сетей со следующей недели под тэгом

#подписная_компания_2020

А пока, чтобы не тратить попусту время, публикую статью:

«Маркетинговые контракты. Гибкий подход»

Для получения результатов необходим гибкий подход

В этой статье рассмотрим:

- Как правильно классифицировать аптечные сети;

- Какие опции контракта существуют у фармпроизводителя;

- Как гибко подходит к контрактованию различных типов аптек;

- Конструктор маркетинговых опций.

Психологическая значимость фактора бэк-маржи для многих аптечных сетей прошла свой пик. Это именно «психологическая» значимость, т.к. экономический вклад бэк-маржи почти никогда не превышает вклада других факторов доходности.

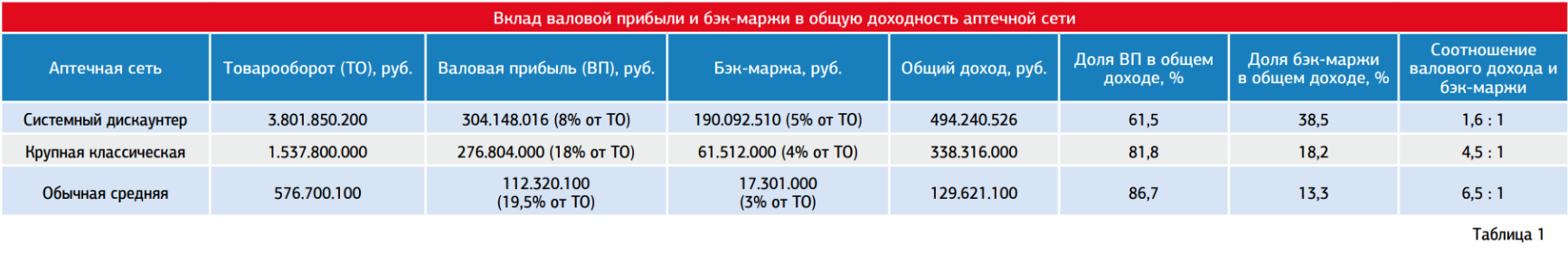

Приведенный выше тезис легко продемонстрировать на примере (таблица 1).

Ни в одном из примеров бэк-маржа не превышает валового дохода. Существует, правда, миф о том, что можно сделать нулевую наценку и жить только на объемниках, однако такой подход возможен либо для очень крупных системных дискаунтеров (кстати, ни один из них не работает по такой схеме), либо для сетей, которые не умеют управлять ценообразованием (правда, их жизнь в такой модели ограничена одним-двумя годами[1]).

При этом практически у каждого фармпроизводителя существует свой уникальный подход к построению маркетингового контракта с аптечными сетями и логике выплат. Они отличаются по объемам выплат, классификации аптечных сетей, существующих опций и т.д.

В этой статье мы, во-первых, рассмотрим предпосылки формирования новой логики взаимодействия аптечных сетей и фармпроизводителей, а во-вторых определим основные приемы, используемые фармкомпаниями, и выделим среди них наиболее интересные в текущей подписной кампании.

Различие аптечных сетей и их классификация

Аптечные сети на отечественном рынке отличаются друг от друга, и те методы, которые прекрасно работают в одной сети, могут быть неэффективными или даже контрпродуктивными в аптечной сети другого типа.

Следовательно, уже на этом этапе сотрудники фармкомпании должны задуматься о том, чтобы их предложение было дифференцированным и позволяло им использовать в своих целях сильные стороны той или иной аптечной сети.

Классификации аптечных сетей для фармпроизводителя

Рассмотрим основные факторы, влияющие на выполнение аптечными сетями условий контракта с фармпроизводителями. Этих факторов может быть значительно больше, однако в статье перечислены те, которые нужно обязательно учитывать.

- Репутация аптечной сети и собственников (руководителей) бизнеса.

За последнее время на фармрынке произошло несколько знаковых событий, подорвавших сложившиеся отношения фармпроизводителей и аптечных сетей. В то же время стало возможным определить игроков, которые держат «слово купца» и тех, которые к своим обязательствам относятся «творчески» (но всё же в рамках закона).

По моему мнению, многие сотрудники фармкомпаний серьёзно недооценивают этот фактор и продолжают финансировать некоторых недобросовестных игроков на рынке, что, разумеется, приводит к недовольству честных участников. Не обманывайтесь: если они «творчески» обходят выполнение условий контрактов по отношению к другим участникам рынка, то рано или поздно очередь дойдёт и до вас.

Кстати, это вовсе не значит, что с такими сетями не нужно заключать маркетинговые договора. Вовсе нет! Просто нужно учитывать и закладывать риски в контракт (понижающие коэффициенты), увеличивать степень отчётности и контроля выполнения условий и быть готовыми к выходу из сотрудничества в любой момент.

Таким образом, условия для аптечных сетей с полярными значениями параметра «репутация» должны отличаться.

- Платёжная дисциплина.

Представьте, что некая аптечная сеть задерживает платежи дистрибьюторам. Предположите, насколько высока у неё возможность выполнять условия маркетингового контракта? А если фармпроизводитель вдруг выплатит фиксированную часть контракта (за выкладку, неснижаемый товарный остаток, ввод новинок и т.д.), куда эти деньги скорее пойдут? На выполнение условий контракта или на погашение задолженности перед дистрибьютором?

Не ленитесь – прежде, чем заключить договор, поинтересуйтесь финансовым состоянием аптечной сети и её платёжной дисциплиной. На рынке в прошлом и особенно в этом году было множество примеров продажи/банкротства сетей. Разумеется, это не является фактором, повышающим вероятность выполнения условий контракта.

- История отношений.

Интересная особенность – длительность отношений фармпроизводителя с аптечной сетью чаще работает в пользу аптечной сети.

- Объем продаж, товарооборот и другие финансовые показатели.

Основными финансовыми показателями, которые нужно учитывать при классификации аптечных сетей фармпроизводителем, являются:

- Общий товарооборот аптечной сети (ТО, руб.);

- Товарооборот по портфелю фармпроизводителя (ТОФП, руб.)

- Отношение товарооборота по портфелю фармпроизводителя к общему товарообороту ТОФП/ТО, %

- Разница отношения товарооборота по портфелю фармпроизводителя к общему товарообороту ТОФП/ТО, % относительно: среднерыночного значения; контрактованной розницы; неконтрактованной розницы.

И самое главное! Нужно оценивать не статические показатели, а их динамическое изменение за предыдущие периоды (с равными промежутками времени не реже квартальных, а лучше помесячно[1]).

А вот таки рыхлые понятия, как «федеральная», «региональная», «локальная» аптечная сеть, как правило, несут мало смысловой нагрузки и не имеет прямой связи со степенью выполнения/невыполнения контракта[2].

- Индекс управляемости и прозрачности аптечной сети.

Некоторые фармпроизводители используют интегральный показатель «управляемость и прозрачность аптечной сети». Этот показатель создан для оценки следующих умений:

- сформировать и поддержать ассортиментную матрицу;

- управлять ценообразованием;

- управлять фармрекомендацией и продажами в аптеках.

Подробно этот вопрос рассмотрен в цикле статей «Экспресс-оценка эффективности управления процессами в аптечной сети»[3].

Приведу несколько примеров. Если говорить о формировании ассортимента в аптечной сети, то такие факторы, как: децентралиизованное формирование ассортиментной матрицы, отсутствие стандарта формирования ассортиментной матрицы, наличие нескольких иерархических уровней, большое количество «локальных» матриц, плохой ассортиментный справочник (отсутствие унификации, задвоенность позиций, отсутствие товарных категорий) существенно снижают возможности сети по управлению ассортиментом, и, следовательно, продажами, что в конечном итоге снижает вероятность добросовестного выполнения плана продаж.

Но как ценообразование в аптечной сети влияет на выполнение контракта? Пример. Если аптечная сеть закладывает бэк-маржу в цену, то ничего хорошего это для фармпрозводителя не сулит. Да, аптечная сеть, возможно, прирастёт и выполнит план, но это подорвёт в среднесрочной перспективе продажи портфеля фармпрозиводителя в других сетях (причем, как контрактованных так и неконтрактованных). На рынке всё чаще встречаются примеры, когда крупные аптечные сети начинают выводить из ассортимента товары, активно продаваемые дискаунтерами с низкой или отрицательной наценкой.

Управление рекомендацией – мощный фактор, которые встречается далеко не у каждой сети. Достаточно вспомнить, какие легенды ходят по рынку об одной аптечной сети родом из Самары, у которой установлена прослушка работы фармацевтов, и как это «чудесно» работает.

Еще один фактор: наличие склада и оптовой лицензии. При одной логике маркетингового контакта этот фактор является крайне интересным для фармпроизводителя[4], при другой – может быть негативным[5]. Я думаю, очевидно, что для аптечной сети с собственным складом/распределительным центром/дистрибьютором и для сети с сопоставимым объемом продаж, но без склада, маркетинговый контракт должен отличаться.

Ниже мы рассмотрим, как классификация аптечных сетей может влиять на маркетинговые условия взаимодействия и как «гибкий контракт» помогает фармпроизводителю это использовать в свою пользу.

Гибкий контракт

Следует признать, что классический подход «процент за объем (прирост)» для большинства фармкомпаний себя исчерпал и является на сегодня абсолютно неэффективным инструментом. Прежде, чем перейти к логике составления маркетингового контракта, предлагаю выделить ключевые факторы, в которых заинтересованы аптечные сети и фармпроизводители при построении совместной работы.

Ожидания аптечной сети от маркетингового контракта с фарпроизводителем:

- Минимальный прирост или его отсутствие;

- Гарантированные фиксированные платежи;

- Высокий уровень выплат, увеличивающийся от года к году;

- Учет органического роста аптечной сети как базового прироста;

- Оплата только выгодных позиций, в идеале – попрепаратная оплата, никаких портфелей/пакетов.

- Минимум прозрачности, верить «на слово».

Ожидания фармпроизводителя от маркетингового контракта с аптечной сетью:

- Работа по всему портфелю, желательно по всем аптекам сети;

- Наличие неснижаемого товарного запаса по всем позициям;

- Никаких фиксированных выплат, платежи только за прирост;

- Полная прозрачность аптечной сети;

- Прирост только like-for-like (без учёта органического роста);

- Выплаты в виде процента за прирост по всему или части портфеля.

Основные ошибки при подготовке контракта

Портфелем фармпроизводителя мы будем называть все препараты, включённые в контракт, а пакетом – группу товаров, объединенных общими условиями, у которых бонус зависит от выполнения условий по всем товарам, входящим в один пакет[6].

- Единые условия для всего портфеля фармпроизводителя. Попытка выровнять условия для товаров с разным экономическим профилем приводит к тому, что за одни позиции фармпроизводитель будет переплачивать, а за другие недоплачивать. Кроме того, сложно рассчитать, каким образом аптечная сеть будет выполнять план по портфелю в упаковках. Как правило, в этом случае сеть стремится выполнить план по выгодным для себя позициям и сократить продажи низкорентабельных товаров.

- Распределение препаратов по пакетам без правильного учёта их экономических параметров. Классическим примером является составление пакетов не по экономическому, а, например, по терапевтическому признаку, в этом случае препараты в пакете объединены одной нозологией: витамины, сердечно-сосудистые, ЖКТ и т.п. Такой же разновидностью является разделение портфеля по OTC и Rx признакам. Как правило, такие разделения являются следствием принятой в фармкомпании классификации, сотрудникам просто так удобней работать. Такие пакеты также не учитывают экономические профили входящих в них препаратов.

- Расчёт условий по пакету «случайным» образом. Простейшими условиями по пакету являются размер прироста и объем выплат. Понятно, что бывает трудно изменить размер прироста конкретной аптечной сети ввиду того, что этот план транслирован штаб-квартирой, но правильно рассчитать объем и структуру выплат-то возможно!

Простая Классификация способов оплаты объемных соглашений

- Процент за объем продаж без плана.

- Процент за объем продаж при выполнении плана с открытым или увеличенным ростом платежей за перевыполнение.

- Процент за объем при выполнении плана с закрытым приростом (перевыполнение не учитывается), либо со ступенчатым планом (вариантами планов).

- Процент за объем продаж с гарантированным фиксированным платежом при невыполнении плана.

Общее правило для фармкомпаний. Доля фиксированных выплат за портфель (не пакет!) не должна превышать 30% от общей суммы выплат. NB! Не плана продаж, а именно выплат. В каких случаях допустимо увеличение фиксированных выплат, рассмотрено в статье «Оценка конкурентного окружения OTC и Rx препаратов компании в товарной категории[7]».

Конструктор маркетинговых опций и классификация аптечных сетей

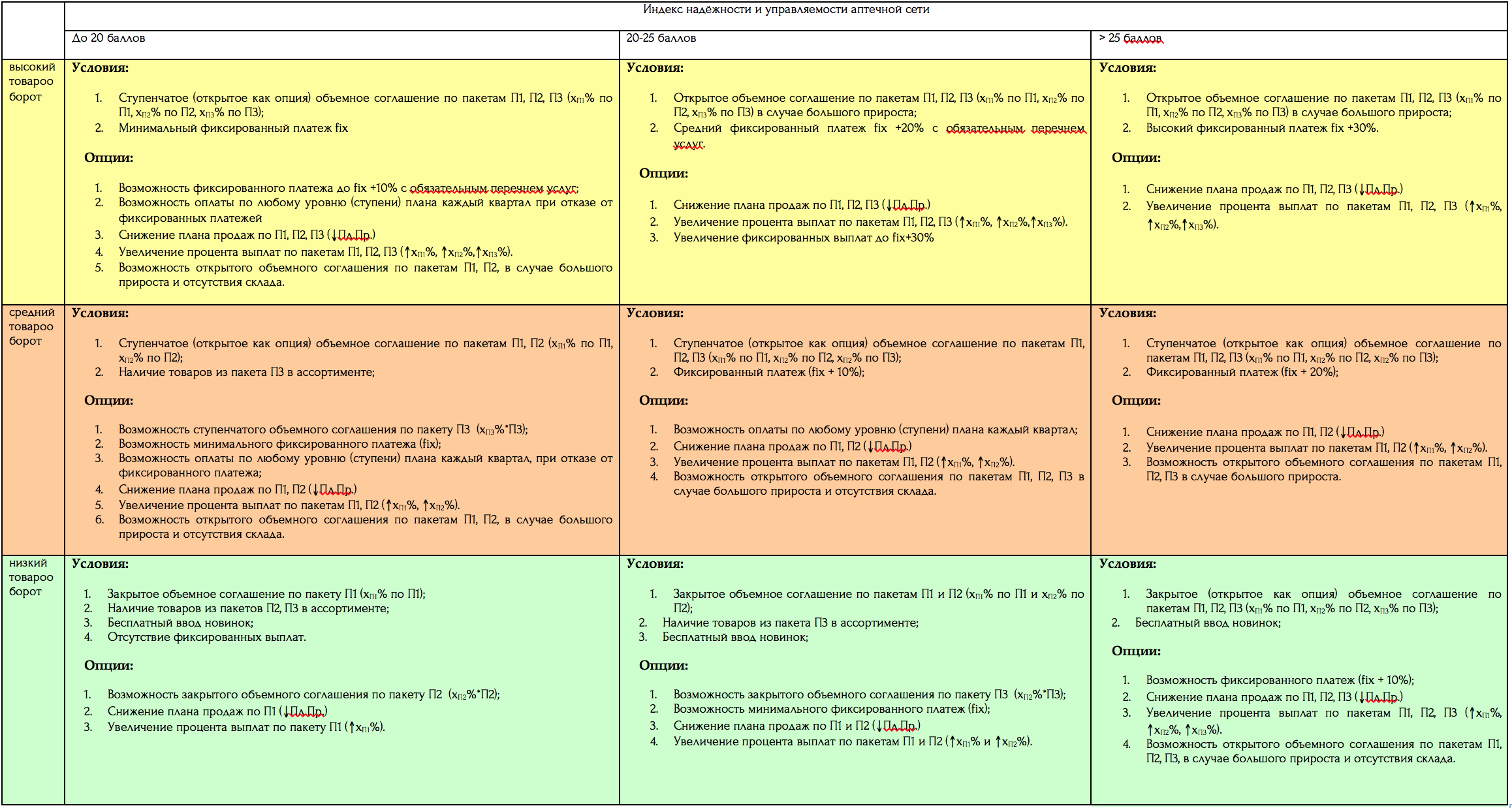

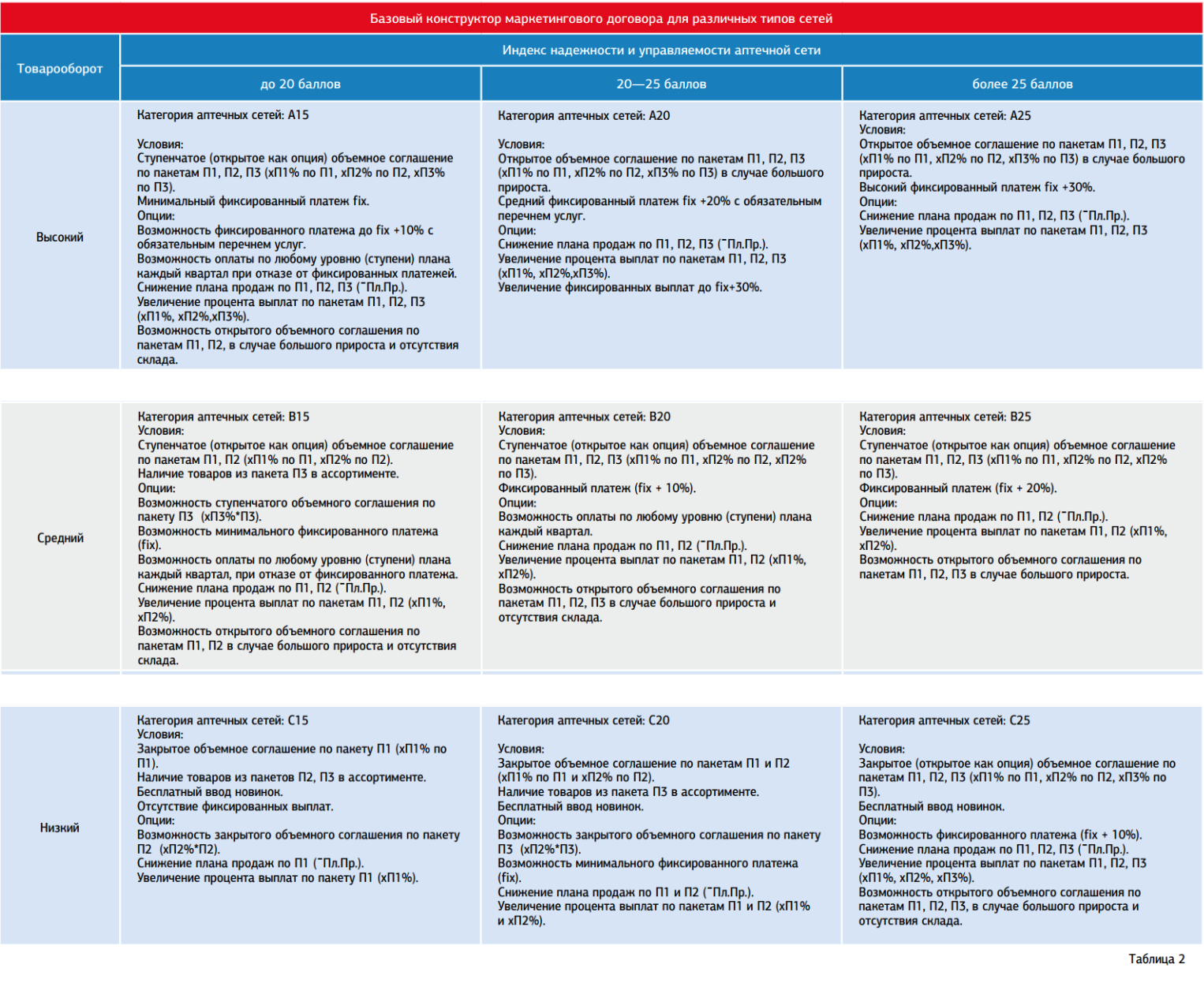

Рассмотрим, каким образом можно использовать различные варианты объемных соглашений для различных типов аптечных сетей. Вашему вниманию предлагается следующий кейс.

Для дифференцированного подхода к различным типам аптечных сетей сотрудники фармкомпании в совместном с автором статьи проекте:

- Расклассифицировали все аптечные сети, с которыми работает фармкомпания, по двум параметрам (товарообороту и индексу надежности и управляемости аптечной сети) на 9 групп – группы А, B и С по товарообороту и 25, 15, 10 по индексу управляемости;

- Разделили свой портфель на 3 пакета – П1, П2 и П3;

- Рассчитали переменные значения и определили различные опции для всех типов сетей.

Контракт фармпроизводителя имеет следующие переменные:

- План продаж по пакетам (Пл.Пр.);

- Процент выплат по пакетам (xП%);

- Количество включенных в договор пакетов (П1, П2, П3);

- Доля фиксированных выплат (fix);

- Открытый, ступенчатый или закрытый план объемного соглашения;

- Наличие либо отсутствие обязательных требований.

Получился базовый конструктор маркетингового договора для различных типов аптечный сетей (таблица 2)

В текущей подписной компании добиваться лучшего результата будут те фармкомпании, которые будут использовать гибкий (но в рамках стандарта) подход к контракту с аптечной розницей.

Фактор бэк-маржи: Завтра всё изменится

Интерес к фактору бэк-маржи у аптечных сетей сейчас находится на пике. Скорее всего, в ближайшие год-два этот тренд пойдёт на спад. Причинами для этого послужат следующие факторы.

- Цикличность экономических процессов. Любой экономический процесс в капиталистической модели хозяйствования развивается по спирали. Первые этапы характеризуются малым количеством участников и средней доходностью технологии, второй этап – средним количеством участников и постепенным увеличением уровня дохода до максимального; затем, в начале третьего этапа, высокий уровень дохода привлекает большое количество новых участников, что приводит к резкому снижению доходности процесса для подавляющего большинства участников. По мнению автора, экономическая значимость фактора маркетинговых договоров и бэк-маржи для аптечных сетей сейчас находится в начале 3-его этапа.

- Многие фармпроизводители в уходящем году достигли потолка возможностей по выплатам, при этом они получили неудовлетворительные результаты по приросту продаж[1], что привело к пересмотру маркетинговых бюджетов на будущий год.

- Введение маркировки. Значимость этой законодательной инициативы трудно переоценить. Есть базовое экономическое правило, гласящее, что чем более прозрачен рынок, тем меньше зарабатывают участники товаропроводящей цепочки. Введение маркировки приведет:

- к невозможности выполнения многих «серых» схем выполнения планов, которые активно используют некоторые аптечные сети («переливы», «сливы» и т.п.);

- к прозрачности (возможно!) продаж для фармпроизводителей, что снизит необходимость платить за отчёты по продажам.

Кроме того, маркировка быстро и явно выявит неэффективные аптечные сети, которым платить вовсе необязательно.

- Высокая вероятность появления (расширения) законодательных инициатив, запрещающих или сокращающих выплаты фармпроизводителей аптечным сетям. Такие ограничения уже действуют на рынке FMCG, более того, это уже частично коснулось и аптечного рынка в части БАДов. Расширение уже действующего закона – вопрос времени. Очень вероятно, что это будет сделано после президентских выборов. Часть читателей скажет, что ничего страшного. Есть обходные манёвры, которые активно используют продуктовые ритейлеры, и которые может перенять аптечный рынок. Конечно, есть. Но будет ли в этих манёврах массово участвовать «комплаентная» фарма? Вряд ли. Достаточно посмотреть, как изменились выплаты врачам за последние 10 лет. Там пик выплат был раньше, и затем пошёл на спад (точнее, серьёзно трансформировался).

- Переоцененность значимости фактора бэк-маржи для аптечных сетей.

Все эти факторы приведут к тому, что сложившаяся логика взаимодействия фармпроизводителей и аптечных сетей снова изменится. И к этому нужно готовиться уже сейчас. Останется неизменным только одно – то, что контракт должен быть гибким.

[1] Причем это утверждение справедливо как для компаний Большой фармы, так и средних игроков.

[1] хорошим примером являются события с одной из аптечных сетей Ижевска в 2017 году.

[1] Для тех кто не знает, где взять эти данные, ответим, что достать и обработать цифры абсолютно возможно, однако это требует определенных трудозатрат. Это хорошо получается у фармпроизводителей с сильным отделом аналитики.

[2] Следует отметить, что у разных исследовательских компаний, а также фармпроизводителей эта классификация существенно отличается.

[3] П. Лисовский «Экспресс-оценка эффективности управления процессами в аптечной сети» http://lisovskiyp.com/publications/stati-o-diagnostike-aptechnoj-seti/ehkspress-ocenka-ehffektivnosti-aptechnoj-seti/

[4] точное и своевременное выполнение условий контракта;

[5] возможность перетекания товара в рынок при неправильно составленном договоре.

[6] Логика построения пакетов препаратов в портфеле фармпроизводителя представлена на http://lisovskiyp.com/farmproizvoditelyam/ocenka-konkurentnogo-okruzheniya/

[7] П. Лисовский «Оценка конкурентного окружения OTC и Rx препаратов компании в товарной категории » // Фармацевтический Вестник №19, сентябрь 2017

Дополнительные материалы

Определение оптимальных маркетинговых выплат по препарату, пакету, портфелю фармкомпании. Маркетинговый контракт БЫСТРО и без вынужденных компромиссов!

Для понимания какую доходность приносит аптечным сетям препараты компании, а какую конкуренты. Как на стадии вывода препарата, так и оценки сложившейся ситуации и определения точек роста продаж.

Для подготовки к переговорам с аптечными сетями. Для формирования продуктовой портфельной стратегии и подготовки к подписной компании.

Наши клиенты:

Концепция || Услуги для фармпроизводителей || Тренинги || База знаний || Стоимость услуг